5.少額特例と振込料相殺問題(返還インボイスの交付免除)

■事務負担の軽減のための「少額特例」の創設

令和5年度の税制改正で、基準期間の課税売上高が1億円以下または特定期間の課税売上高が5,000万円以下の事業者には、事務負担の軽減措置として、税込1万円未満の課税仕入れについては、インボイスの保存がなくても、一定事項が記載された帳簿のみの保存で仕入税額控除を認める経過措置がつくられました(「少額特例」)。

令和5年10月1日から令和11年9月30日までの6年間(事業年度ではなく期間)について、適用されます。

■仕訳入力時の注意点

上記に該当する事業者は、1回の取引の合計額が税込1万円未満の場合は、インボイスの保存がなくても、仕入税額控除が可能です。つまり、相手先が免税事業者であっても、仕入税額控除の対象になります。

■税込1万円未満の場合の「返還インボイス」の交付免除

インボイス発行事業者は、値引きなど売上に係る対価の返還等を行った場合は、返還インボイスの交付が義務付けられています。これにより、売掛金の入金などで振込料の相殺がある場合の対応が問題になっていましたが、令和5年度税制改正で、売上に係る対価の返還等が、税込1万円未満である場合は、返還インボイスの交付は免除されることになりました。

返還インボイスの交付免除を受けられるのは、1回の取引で税込1万円未満の場合ですので、1万円以上の値引きの場合には、返還インボイスの交付が必要です。

■振込料相殺問題への対応

相殺された振込料を「値引き処理」するときは、返還インボイスの交付が免除されます。

また、売上値引き(売上対価返還)として処理する場合、税率は値引きの対象となった取引により決定するので、例えば、食料品の販売の場合は、軽減8%で処理します。

相殺された振込料の処理は、次のいずれかで行うことが考えられます。振込料の相殺処理を行う場合の仕訳パターンを決めておきましょう。

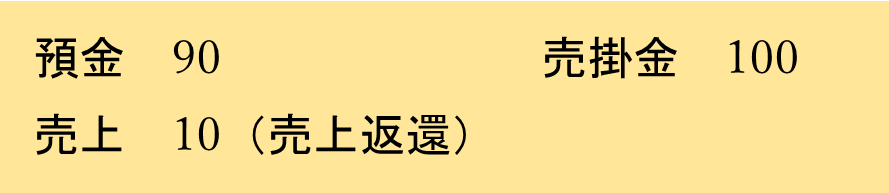

(1)勘定科目は売上値引き 課税区分は売上対価返還

課税区分が売上対価返還ならば、税込1万円未満の返還インボイスの交付は不要です。

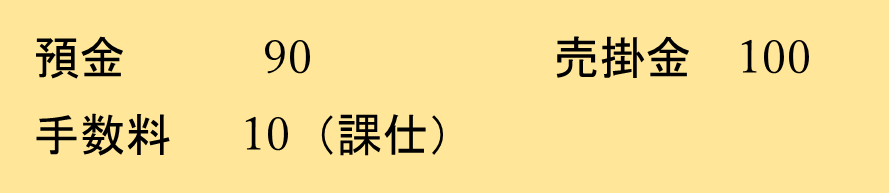

(2)勘定科目は支払手数料等 課税区分は売上対価返還

勘定科目にかかわらず、消費税の処理は「売上対価返還」とすることも可能です。課税区分が売上対価返還ならば、税込1万円未満の返還インボイスの交付は不要です。

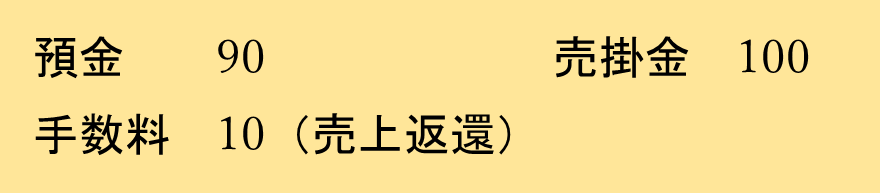

(3)勘定科目は支払手数料等 課税区分は課税仕入れ

相殺された振込料の仕入税額控除にはインボイスが必要となりますが、少額特例適用者は税込1万円未満の場合はインボイスの保存が免除されます。